認知症と家族信託:事前に備えるという選択

認知症になると判断能力が低下し、本人の意思で契約や財産管理を行うことが難しくなるため、様々な生活上の制約が発生します。

特に、自宅や預貯金といった「財産の管理」が困難になることが、家族にとって大きな課題となっています。

高齢化が進む中、「認知症」は誰にとっても他人事ではなくなっています。

内閣府のデータによると、65歳以上の高齢者のうち約7人に1人が認知症になるとされています(※1)。

認知症と財産管理の問題点

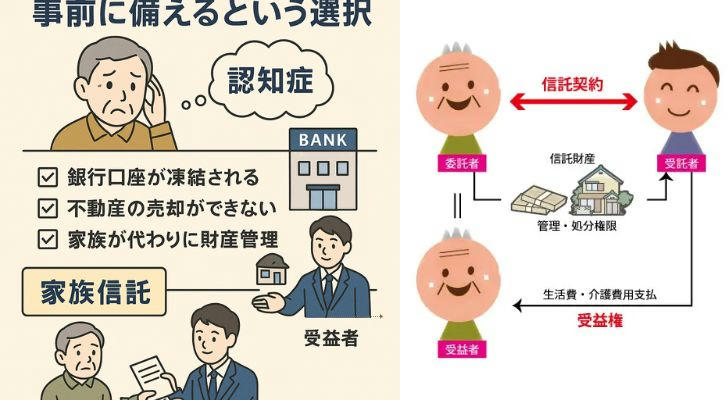

認知症が進行すると、以下のような問題が生じるケースがあります:

- 本人名義の銀行口座が凍結され、生活費や介護費の支払いに支障が出る

- 不動産の売却や修繕などが法的にできなくなる

- 家族が代わりに手続きを行う場合、裁判所の許可や成年後見制度の利用が必要になる

こうした状況に備えて、事前に制度を活用する家庭が増えています。

「家族信託」とは何か

「家族信託(かぞくしんたく)」とは、本人が判断能力を失う前に、あらかじめ信頼できる家族に財産の管理・運用を任せておく仕組みのことです。

民事信託とも呼ばれ、近年、認知症対策の一つとして注目されています。

この制度では、次のような構成になります:

- 委託者:信託契約を結ぶ人(例:親)

- 受託者:財産を託され、管理する人(例:子ども)

- 受益者:信託された財産から利益を受ける人(例:親自身)

契約内容や目的(介護費の支払い、相続の整理など)は柔軟に設定することが可能です。

成年後見制度との違い

「家族信託」と混同されがちな制度に「成年後見制度」がありますが、運用面で違いがあります:

| 項目 | 家族信託 | 成年後見制度 |

|---|---|---|

| 利用開始のタイミング | 判断能力があるうちに開始可能 | 判断能力を失ってから開始 |

| 管理できる財産の範囲 | 契約内容に応じて柔軟に設計可能 | 法律で定められた用途に限定される |

| 手続き・費用 | 比較的簡易、専門家の関与も選択可能 | 家庭裁判所の関与、定期報告が必要 |

| 継続的な運用の自由度 | 高い | 低め |

それぞれの制度には特徴があり、本人や家族の状況に応じて適切な方法を選択することが大切です。

実際の利用例

たとえば、ある家庭では次のような形で家族信託が活用されています:

70代の父親が、将来的な認知症に備え、所有している賃貸アパートの管理権限を長男に信託。

家賃収入は父親の生活費や医療費に充てられるよう、契約で明記。

本人が元気なうちに契約したことで、家族間の認識も一致し、トラブルなく運用できている。

専門家への相談が推奨される場面

家族信託は法律や税務に関わる制度であるため、次のような場面では専門家(司法書士、弁護士、税理士等)への相談が推奨されます:

- 不動産を信託財産に含めたい場合

- 相続対策も同時に行いたい場合

- 家族構成が複雑な場合(再婚、養子縁組など)

参考資料

※1 内閣府「令和5年版 高齢社会白書」より

この記事はシステムの概要を説明することを目的としています。具体的な契約内容やシステムの使用方法については、専門家にご相談されることをお勧めします。